軽減税率制度で仕入れ管理はどうすればいいの?

執筆者:カシオ計算機株式会社 三上哲章

軽減税率制度は、製造・卸売業の掛取引においても多大な影響があります。そのなかでも見落とされがちなのが仕入れ管理です。そこでこのコラムでは、製造・卸売の中小企業で想定される仕入れ管理への影響と具体的な対応方法について解説します。

なぜ仕入れ管理が関係するのか?

当たり前の話ですが、製造・卸売業では

- 商品を販売し、商品の代金に消費税を加えて請求を行い、回収した金額のうち消費税の分は「仮受消費税」として計上します。

- 商品や、材料の仕入れをしたり、営業活動に必要な物品やサービスを調達した場合、仕入れ調達先からその代金に加えて消費税を請求されます。支払った金額のうち消費税の分は「仮払消費税」として計上します。

そして、国税庁が指定する消費税の申告書書式に「仮受消費税の合計額」と「仮払消費税の合計額」を計算し、

- 「仮受消費税>仮払消費税」の場合は、その差額を納税する

- 「仮受消費税<仮払消費税」の場合は、その差額が還付される

というのが、基本的な流れです。したがって、販売する商品に食品など軽減税率制度に該当する商品がなかったとしても、仕入れ調達に関連して軽減税率制度の影響を免れることは、まずできないと考えたほうがいいでしょう。

以下、政府広報オンラインで紹介されている、端的な具体例を引用して紹介します。

飲食料品を取り扱わない事業者の場合

例えば、建築資材を仕入れ、建物を販売する建設業の場合、一見、標準税率(10%)の対象の取引しかないように思えます。

しかし、例えば、会社を訪れたお客さんに出すお茶やお菓子、取引先への贈答品(酒類を除く飲食料品)はどうでしょう?これらの仕入れは、軽減税率(8%)の対象になります。

したがって、建築資材のほかに、このような飲食料品の仕入れをする場合、やはり税率ごとに分けて管理する必要があります。

仕入れ先が対応するから大丈夫?

「仕入れは、先方が納品書や請求書を書いてくるんだから、それを受け取って仕入れ帳に転記するだけでしょ?大丈夫だよ」と、簡単に考えていないでしょうか?

はじめて実施される軽減税率制度です。仕入れ先から届けられる納品書・請求書に記載されている税率区分は本当に正しいでしょうか?そして、仕入れ帳にその内容を漏れなく転記(消費税の申告は“課税仕入れ等に係る消費税額を控除するには、その事実を記載した帳簿及び請求書等の両方を保存”が要件です)し、最終的には仕入れ帳から税率ごとに区分した消費税の合計額を正しく算出して、消費税を申告する必要があります

もし仕入れ先が、後から請求書の消費税計算を訂正してきたらどうなるでしょうか?仕入れ帳を書き直し、消費税も区分別に再計算することになります。

仕入れ管理もソフトによる管理が事実上必須

以上のことから、軽減税率制度が導入されると、仕入れ管理について、手書きはもちろん、検算などを考慮するとエクセルを使った処理にも限界があり、販売管理ソフトによる対応が現実的であると考えられます。以下、当サイトでご紹介している「EZ販売管理」を例に、軽減税率制度に対応する仕入れ管理についてご紹介します。

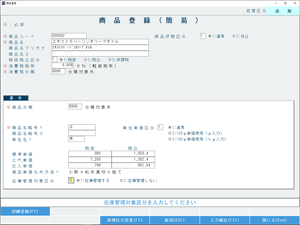

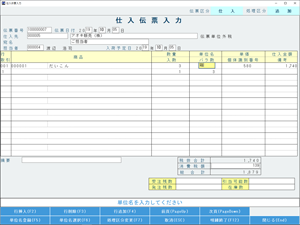

● 商品マスタ管理と仕入伝票入力

商品ごとに消費税率(標準税率10%・軽減税率8%)をあらかじめ登録しておくことができます。これにより、仕入れ先から納品書や請求書を受け取った際、商品ごとに消費税に関する記載が正しいかを検証しながら入力することが可能です。また、仕入れ先から遡って内容の修正があった場合にも、訂正入力をすれば、関連するすべての計算が自動的に再計算されます。

● 仕入れ帳の印刷

明細ごとに消費税の税率区分の情報も含んで、分かりやすい仕入れ帳を印刷することができます。遡って内容の修正があった場合には、差引残高欄などが自動的に再計算されたものを再印刷することが可能です。

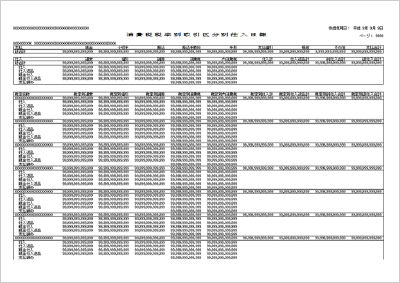

● 消費税税率別取引区分別仕入日報

○月×日~□月△日までといったように任意の期間を指定して、その期間中の仕入れや返品といった取引内容を消費税税率別に確認できます。仮払消費税の合計額も確認することができます。

まとめ

軽減税率制度で仕入れ管理も複雑化し大変手間がかかることが想定されます。仕入れ管理はバックヤード業務のため、ぜひITを活用して効率的に解決しましょう。もしよろしければこのコラムでご紹介したEZ販売管理もご活用いただければ幸いです。