失敗しないインボイス対応【総論編②】

ITコーディネータ (認定番号 0094392010C) 武内靖志

総論編①では国がインボイス制度を使ってどのように税制政策を進めようとしているのかを私なりの類推も含めてお話しました。また重要な点として、インボイスをはじめとする消費税制度は事業者の売上・利益に直接関係がないにもかかわらず事務負担だけを強いられる制度であり、それ故にそれらの為に事業者の経営戦略の足枷になったり、取引先との関係が悪化したりするのは絶対に避けなければならないというお話も併せてさせて頂きました。 今回は、インボイス制度はほぼ全ての事業者の方に関係しており、対応しなければならない理由を中心にお話します。

目次

Chapter 1 インボイス制度はほとんどすべての事業者の方に影響があります!

「うちは、簡易課税事業者だから関係ない」

「うちは、免税事業者だから何もしなくて良い」

「うちは、不特定多数の一般消費者対象の商店だから今のままでよい」

「うちは、軽減税率開始時にシステム変更してインボイス対応が終わっているから特に問題はない」

という経営者のお話をお聞きすることがあります。

でもお話を伺っていくと、私の経験上、ほぼ100%の事業者の方に関係があり、今回何もせず無縁でいられる事業者はほぼ皆無と言っても過言ではありません。

詳細の仕組みや具体的なインボイスの作成方法などは、次号の“失敗しないインボイス対応【実務編】”で詳しくお話ししますが、概略としては以下の通りです。

Chapter 2 全ての事業者の方はインボイス対応が必須

前回の総論編①Chaptar3で述べさせて頂いたように、消費税法に則ったインボイスを得意先に発行しないと、得意先は仕入税額控除ができず、いわれのない多大な損害を被ることになります。全ての事業者の方に言えることですが、得意先に仕入税額控除の件で損をさせるなどの迷惑をかけないよう、きちんとインボイス対応を行った納品書や請求書を発行しなければなりません。

得意先に対して提出する請求書はインボイスで求められている記載事項などの要件を満たしているかなど問題ないかどうか充分に留意する必要があるのです。後述しますが、得意先が全て簡易課税事業者の場合は大きな問題にはならないでしょうが、得意先の中に1件でも簡易課税事業者ではない得意先があった場合、その得意先は仕入控除を行うために正しいインボイスの提出を求めてくることになります。

その際、「うちはインボイス対応を行わない方針だ」とは言えないと思います。仕入税額控除を行っている得意先に迷惑が掛かることになります。きちんと対応できなければ、得意先も法に則ったインボイスを発行してくれる仕入先に乗り換えてしまうかもしれません。

今のところ、全ての得意先が簡易課税事業者などの為に、特にインボイスの発行を求めてこなかったとしても、私は請求書のインボイス対応は必須と考えます。

今後、今の得意先が簡易課税事業者で無くなることや、新たに大手の取引先が開拓できるかもしれません。その際に、うちは面倒なのでインボイス対応はしていないということでチャンスロスしてリスクを負うのは得策とは言えないでしょう。チャンスが来てから慌ててインボイス対応に着手するようでは間に合いません。

新たな大口の取引先を開拓できそうな商談が発生し、互いに条件を詰めあっていた最終段階になって、開拓先の担当者から「インボイスの発行事業者登録番号を教えて下さい」と言われ、「うちは登録していないしインボイス対応できません」と言ったらどうなるでしょうか?

新規の得意先からの信用は大きく失墜し、二度と取引の声掛けはしてもらえないでしょう。

その時になって慌てて登録しようとしても間に合いません。今必要ないから登録も対応準備もしないというのは、自社にとって百害あって一利なしと思われます。

何度も申し上げているように、消費税やインボイスというものは、事業者の方にとって売上にも利益にも関係なく負担だけさせられている制度です。そんな制度のために自社の経営戦略上の選択肢が狭められるのはとても理不尽なことに思えます。今は大丈夫と考えずに、将来を考えて今からインボイス対応を是非とも行ってください。

Chapter 3 簡易課税事業者のインボイス対応の必要性

簡易課税制度とは、課税売上高が5,000万円以下の中小事業者の事務負担の軽減を目的として、届出を行った事業者に対し、簡易化された仕入控除税額の計算を認めるというものです。

該当業者は仕入の控除を計算する際に仕入先からの請求書の消費税を計算しなくても、課税売上等に係る消費税額の一定割合を仕入控除税額とみなすことができます。この一定割合を「みなし仕入率」と言います。業種によって仕入控除の性格が異なるので、業種ごとにみなし仕入率が定められています。

従って、簡易課税事業者は仕入先から正しいインボイスが来なくても仕入控除できますのでインボイス制度は関係なく思われるかもわかりません。そうです。仕入税額控除についてはインボイス制度が始まっても何ら対応変更する必要はありません。

しかしながら問題は得意先です。Chapter2で記したように、自社が良くても得意先に対して提出する請求書は問題ないかどうか充分に留意しなくてはなりません。得意先が仕入税額控除をしようとした場合、インボイス対応を行っていない請求書だと控除できず実害が発生してしまうのです。

簡易課税事業者の方は、自社の仕入税額控除について、インボイスは必要ないということで、自社の得意先も問題ないだろうと誤解して対応を怠ってしまうかもしれませんので、得意先に迷惑が掛からないようしっかりと得意先とコンセンサスを取って対応方針を決めて早々に準備に着手して下さい。

Chapter 4 免税事業者のままで本当に良いのでしょうか?

次回以降、詳細を述べますが、インボイス(適格請求書)を発行できるようになる為には、適格請求書発行事業者として税務署に登録しなければなりません。登録できるのは課税事業者だけで免税事業者は登録できません。

すなわち、免税事業者はインボイスを発行できない訳です。

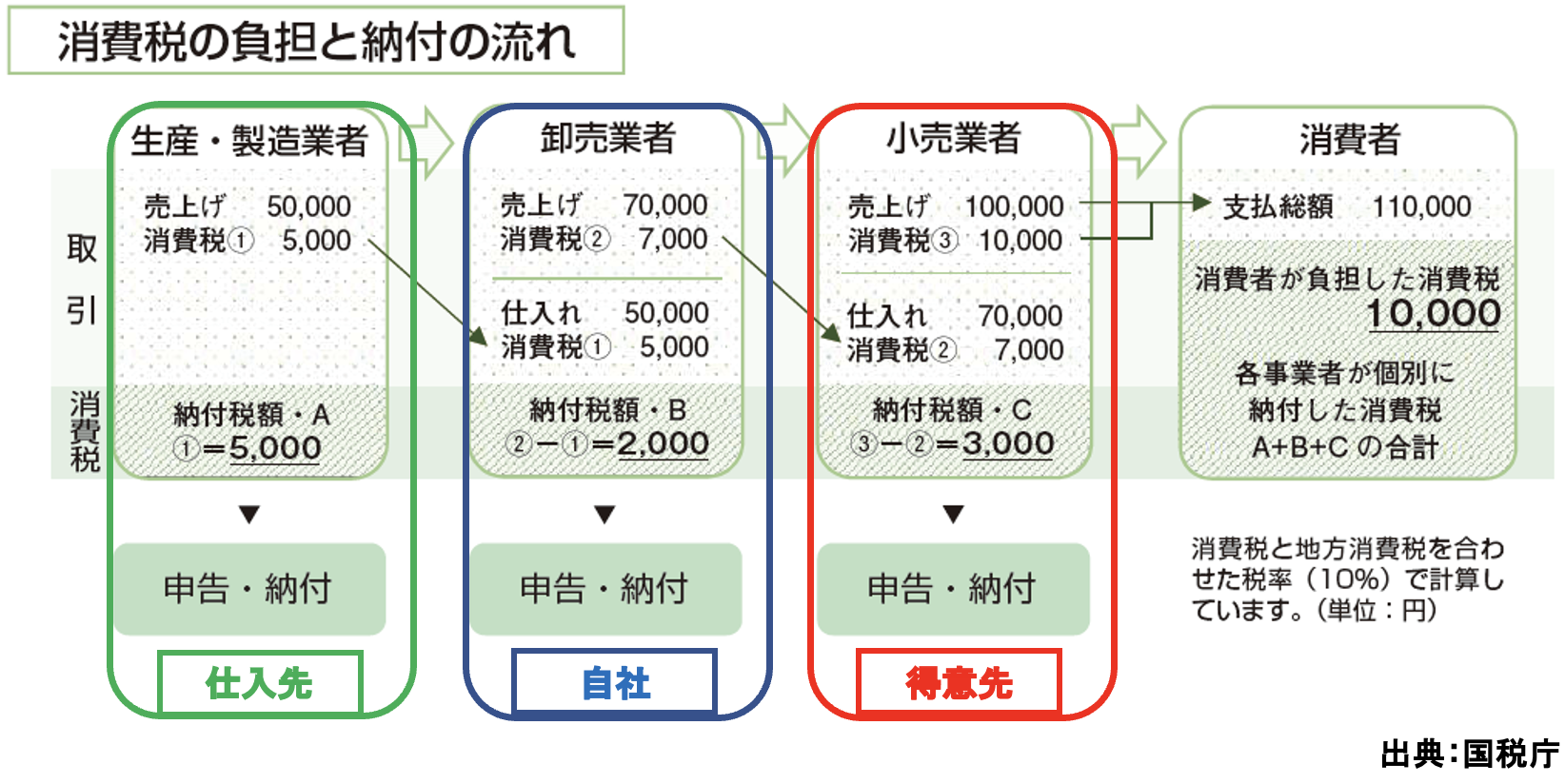

そうなると前回総論編①Chapter 3で述べました上記の例で言うと、自社(卸売業者)が免税事業者でインボイスを発行できないとすると、得意先である小売業者は仕入税額控除ができなくなり、例の場合だと得意先は7,000円の実害を被ることになります。もし、あなたの会社がある得意先に対して、標準税率商品の取引を税抜で年間100万円行っていた場合には、その得意先は年間10万円の実害を負うことになるのです。

当然、得意先は事業者に対して課税事業者への登録を求めてくることでしょう。

それでも「うちは免税事業者のままでいく。面倒な課税事業者にならない」と言えるでしょうか?

得意先は、別の代替仕入先を探そうとするか、消費税分の請求を拒否してくることになると思われます。

いずれにしろ、これまで築いてきた得意先との信頼関係に何らかの変化が生じてしまうのは間違いありません。

確かに免税事業者か課税事業者かを選択するのは自由です。課税事業者登録は強制ではありません。しかし課税事業者でないとインボイスは発行できない制度になっているのです。

これまで免税事業者として何も問題なくやってきたのに、急にこうなるのは理不尽で納得できないと思われるかもわかりません。しかし、この流れは加速することはあっても止まることはおそらくありません。

何故なら、消費税そのものの思想の問題だからです。

消費税は「老若男女問わず、弱者からも強者からも、貧富の差も関係なく、最終消費者である全ての国民から公平に税を集める」という思想の下に構築された制度です。

極論すれば、この思想に免税事業者が存在すること自体がおかしいことになります。何故なら、最終消費者が負担した税に対して、請求はしても良いけれど納付はしなくてもよいというのはどう考えても理屈に合いません。

請求・回収した消費税は自社の財布に入っていても自分のお金ではありません。一時的に預かった税金であり国庫に納付しなければならないものです。

その点からいっても、免税事業者は制度として存在していても、事実上存在することが難しくなっていくと思われます。従って、現在免税事業者だからインボイスは関係ないとは言えず、何らかの取り組みをしていかなければならないと思われます。

免税事業者の方が登録業者になると損失が大きく大変なことになると悲観されているかもしれませんが、影響を最小限に抑える方法は残っています。業種や個別事情によって異なりますが、普通の課税事業者として登録するのではなく簡易課税事業者として登録すると負担割合が抑えられることがあります。詳細は以下の例で述べさせて頂きますので参考になさってください。

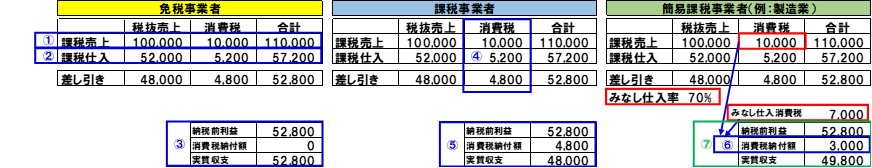

例)ある製造業の免税事業者の例

①現在免税事業者で税抜売上として100,000円 売上消費税として10,000円 合計110,000円請求した

②同時期の税抜仕入として52,000円 仕入消費税として5,200円 合計57,200円支払った

③消費税は納付していないので実質収支は110,000-57,200=52,800の利益となった

④今回、課税事業者となった為、①と同じ取引だったが消費税納付額は10,000-5,200=4,800

⑤これにより、実質収支は52,800-4,800=48,000となり、免税事業者の時と比較して4,800の減益となった

⑥課税事業者で簡易課税事業者となった場合、製造業のみなし仕入率70%を適用して

消費税納付額は10,000-7,000=3,000

⑦これにより、実質収支は52,800-3,000=49,800となり、

免税事業者時比較▲3,000だが課税事業者より⊕1,800となった

このように。簡易課税事業者として登録すれば、実際の仕入消費税がいくらであろうが、業種によって決定されているみなし仕入率に基づいて算出した消費税を納める形になり、被害を最小限に抑えることもできる可能性があります。ただし、実際の仕入率がみなし仕入率を上回っている場合には、かえって損失が膨らんでしまいますので税理士の方などに相談されることをお勧め致します。

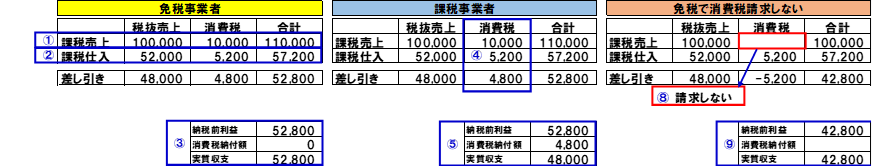

また、中にはこれまで免税事業者としてやってきて消費税を請求してきたが、インボイス対応するのも面倒なので対応は一切行わず、消費税を請求するのもやめて、課税事業者登録せずに免税事業者のまま続けるという方もいらっしゃるかもしれません。しかし、その場合かえって損失が膨らんでしまう可能性がありますので注意が必要です。

以下に具体例を記します。

先ほど記載した例の続きでお話します。

免税事業者の方が新たに課税事業者になられた場合、先述のように消費税納付額がゼロであったのが、課税事業者になることによって4,800円の納付が発生するために、実質収支は52,800⇒48,000と4,800円下がります。

次に免税事業者のままで消費税分の請求をやめた場合には

⑧消費税分は請求しないのでもともと10,000円あったものがゼロになります

⑨消費税の納付額はゼロですが、実質収支は42,800円となり

③と比較して▲10,000円 ⑤と比較して▲5,200円 収支が悪くなってしまいます。

収支面を考えても免税事業者のままでいるのは得策と言えません。なにより、取引先のことを第一に考えて頂き、きちんと課税事業者登録を行うとともに、請求書等のインボイス対応をすぐにでも行って頂きたいと思います。

いかがでしょうか?

今回は、インボイス制度がほとんどすべての事業者の方に大きな影響を及ぼすことが考えられるという点について、特に簡易課税事業者の方と免税事業者の方について、その対応の必要性についてお話させて頂きました。

次回は、得意先が一般消費者のみの方、2019年10月の軽減税率制度開始時に既にインボイス対応を行われた業者の方の注意点についてお話させて頂きたいと思います。

どうぞご期待ください。