失敗しないインボイス対応【実務編③】

ITコーディネータ (認定番号 0094392010C) 武内靖志

実務編②では、具体的にやらなければならない事の中で、まず自社で取り組むべき事を中心にお話しました。

免税事業者でも簡易課税事業者でも、課税事業者となって適格請求書発行登録業者になった方が長期的に見て得策であり、認可されたらできるだけ早く、全ての取引先に登録番号の通知を送るべきであるという事。

そしてその通知書を送る目的として、取引先への安心感の提供と取引先に登録業者になってもらうようプレッシャーをかけることにありそのサンプルも見て頂きました。

また、自社のインボイス様式の軸を決定する際には、一番取引の多い最大手の得意先のインボイスを参考にしながらその様式にならって、他の得意先にもその方式に合わせてもらう事が自社のインボイスを統一でき、とてもシンプルで管理がしやすくなるという点についてお話させて頂きました。

今回は、具体的にやらなければならない事のうち取引先関連の事についてお話させて頂きます。

目次

Chapter 1 免税事業者に対する対処が失敗しないインボイス対応の成否を分ける

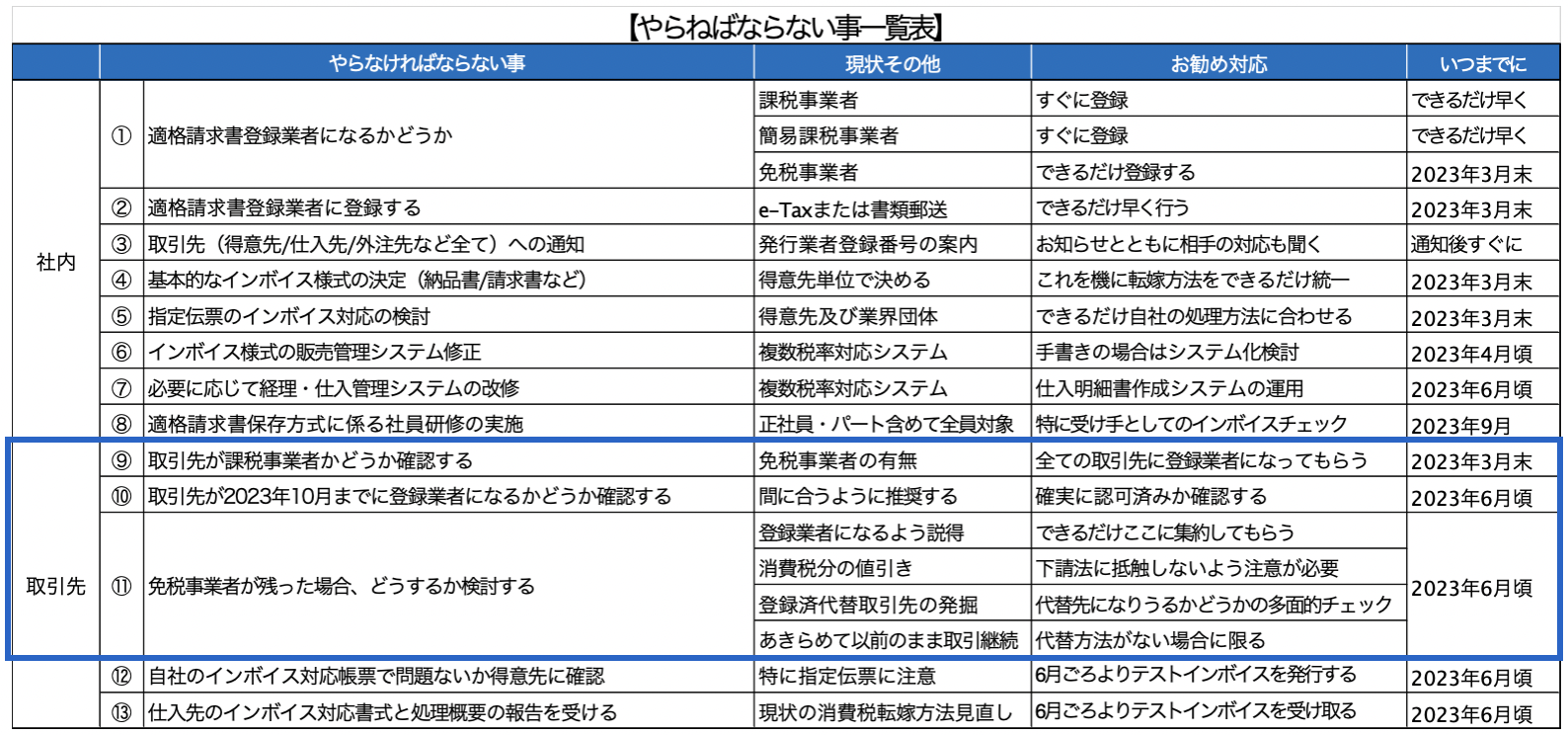

実務編②にご提示させて頂いた、【やらねばならない事一覧表】を再度ご覧ください。

今回のテーマは下の表の青枠で囲んだ項目です。

前回までに何度も触れさせていただきましたが、簡易課税事業者以外の課税業者の皆さん方がこれまでと同じように仕入税額控除を行う為には、全仕入先から正確で基準に則ったインボイスを受け取る必要があります。その為には、全仕入業者の方に適格請求書発行登録業者となってもらう必要があるのです。

ここで、問題になってくるのが免税事業者の方々です。年間課税売上1000万円以下の事業者の大半は現在免税事業者となっています。仕入先とは材料や商品だけの仕入先ではなく、経費項目の買い入れ先も含まれます。

税理士、社労士、個人タクシー、小規模飲食店、小規模の外注加工業者、庸車、一人親方の下請け業者やフリーランスなどが免税事業者となっているケースが多いと思われます。

まず、上記の表の⑨~⑪までを早急に取り掛かって下さい。

課税事業者か免税事業者か?そして適格請求書発行業者として登録する予定かどうか?

実務編②でお話した“自社の登録番号の通知とご依頼について”の文章を早々に送って、登録の意思をご確認下さい。

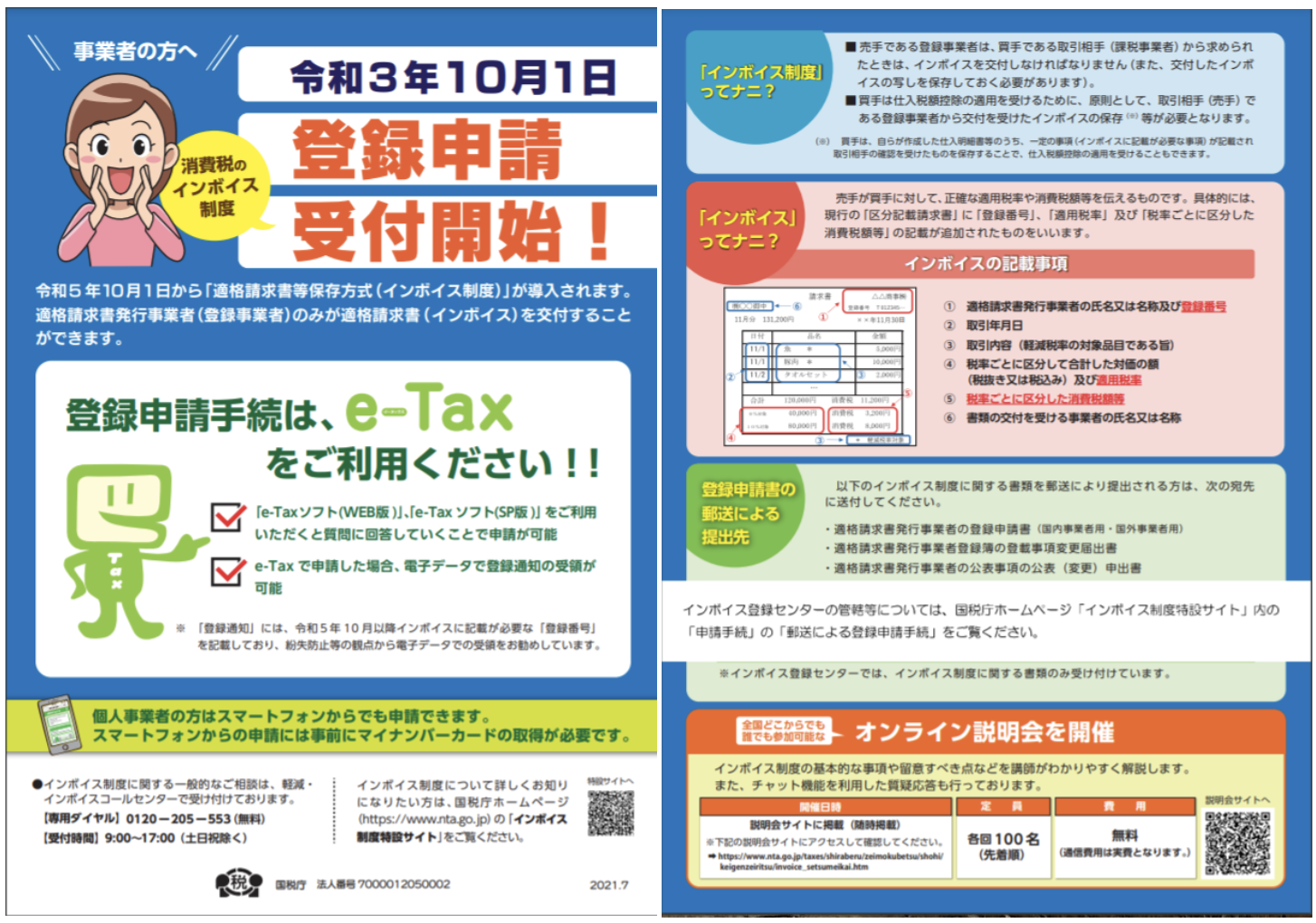

中には、「インボイスって何?」「それ何の事?」「うちは免税事業者だから関係ないよ」とちんぷんかんぷんな答えが返ってくる業者の方もいらっしゃいます。そういう方に皆様方が一から説明するのも大変だと思いますが、例えば下記の国税庁のパンフレットを渡して

「登録業者になってもらわないとうちが困ることになる」

「免税事業者が一番関係してくることなんだよ」

「遅かれ早かれ、うちだけでなく他の取引先も同じこと言ってくるよ」とご説明ください。

このパンフレットは国税庁HPの下記のサイトから入手できます。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0020009-098_03.pdf

このパンフレットを渡して、顧問税理士か商工会議所、組合などの事務長に聞いて制度内容を理解した上で登録業者になってくれと要請してください。100件の仕入先があれば、大半の仕入先がそういう反応をすることもあります。

一軒ずつ同じようにインボイス制度の説明をするなど実質的に不可能ですので、上記のように免税事業者が相談しやすい方や困った時に頼りにしている方に相談して説明してもらえるよう仕向けて下さい。

まず、第一段階としては通知書を送って話を行い、“気づき”を与えて「聞いてみよう」「調べてみよう」と思ってもらえるだけでも構いません。気づきを与えることが最初の目的だと思って下さい。

気づきを与える対象は、仕入先、経費の買入先、外注先はもちろんですが、得意先も含まれるという事に注意して下さい。得意先からインボイスを受け取る事はマレですが、欠品時に商品を融通しあったりすることもあり、仕入が絶対に発生しないとは限りません。調査する時には是非とも得意先も対象に含めて下さい。

各取引業者に気づきを与えられたら、次に追跡を行っていきます。関係する事業者の方々が、

- 課税事業者になるのか?

- 適格請求書発行事業者として登録するのか?

- 実際に登録して認可は完了しているのか?

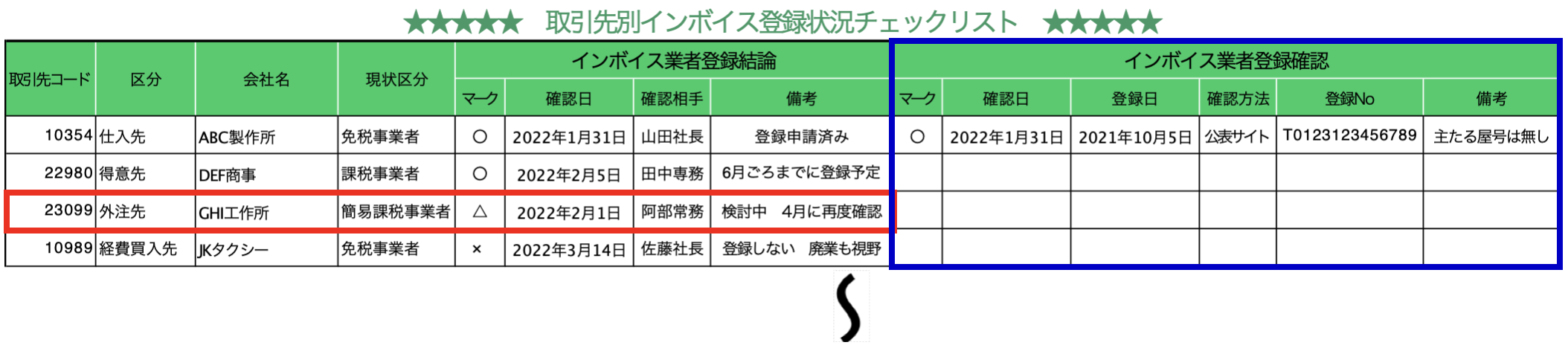

これらの追跡を行う事が大切です。繰り返し、対面での話し合いや電話、メールなどで進捗状況をチェックして下さい。下記にその進捗チェックリストのサンプルを掲載いたします。

取引先単位でチェック完了とするのは、上記リストの青枠の登録確認欄のマークの列が〇で埋まった場合だけです。

登録予定であっても、確認できるまでは常にチェックし続けて下さい。この中で、インボイス業者登録結論欄の△マークがついている方(上の表の赤枠欄)が一番問題です。検討中という事でズルズルと引き延ばされ、制度開始直前になって登録はしないとなってから慌てても間に合いません。必ず上記のように再度確認する時期を明確にするとともに、結論期限を決めて下さい。制度開始直前に登録しないと決まってから代替先を探していたりしては大混乱に陥りますので、その会社の重要度などによっても異なりますが、遅くとも2023年6月までには結論をもらうように交渉してください。

Chapter 2 免税事業者や課税事業者でも未登録の事業者が残った場合の対処と注意点

自社の登録番号の通知を受け、全取引先に登録番号のお知らせ通知とお願い文章を送付し、登録進捗状況を追跡した結果、どうしても登録しないという業者が残った場合には下記の選択肢が考えられます。

- 登録業者になるよう再度説得

- 消費税分の値引きを要求する(以前から受けていた消費税の請求をやめてもらう)

- 登録済代替取引先の発掘

- あきらめて以前のまま取引継続

繰り返し説得し続けるのであれば、自社だけではなく、その免税事業者の取引先や組合理事長や仲間などと共同で話し合いを行うなどの工夫を行って下さい。

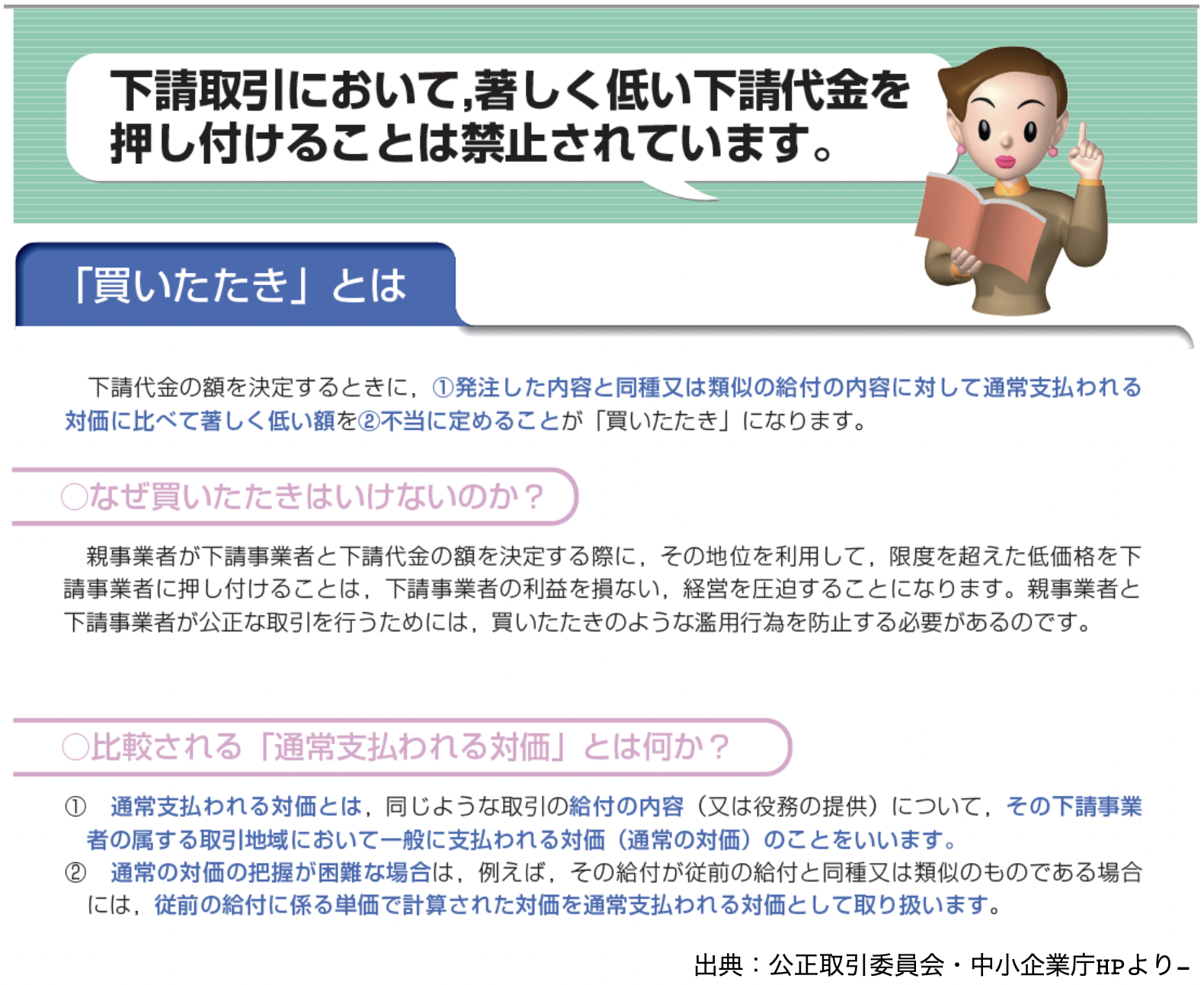

②の値引きを要求する時には特に注意が必要です。まず単なる値引き要求ではなく、以前の請求書で送られてきている消費税分を請求しないで下さいと要求して欲しいのです。安易な値引き要求や当該消費税額を上回る減額要請は下請法に抵触する恐れがあります。

下請法とはどのようなものでしょうか?

下請代金支払遅延等防止法(通称:下請法)とは、親事業者の下請事業者に対する優越的地位の濫用行為を規制する日本の法律です。その中で、

下請代金の減額(4条1項3号)

下請事業者の責に帰すべき理由がないのに、下請代金の額を減ずることをいう。原材料価格の下落等を含め、あらゆる名目、方法での減額行為が禁止されている。振込手数料や消費税相当額を支払わないこともこれに該当する

買いたたき(4条1項5号)

下請事業者の給付の内容と同種又は類似の内容の給付に対し通常支払われる対価に比し著しく低い下請代金の額を不当に定めることをいう。「通常支払われる対価」とは、「その下請事業者の属する取引地域において一般的に支払われる対価」をいう

通常、このように理由なく減額交渉を行ったり、買いたたきを行ったり、さらには要求が通らない場合に取引を停止することは下請法で禁止されています。

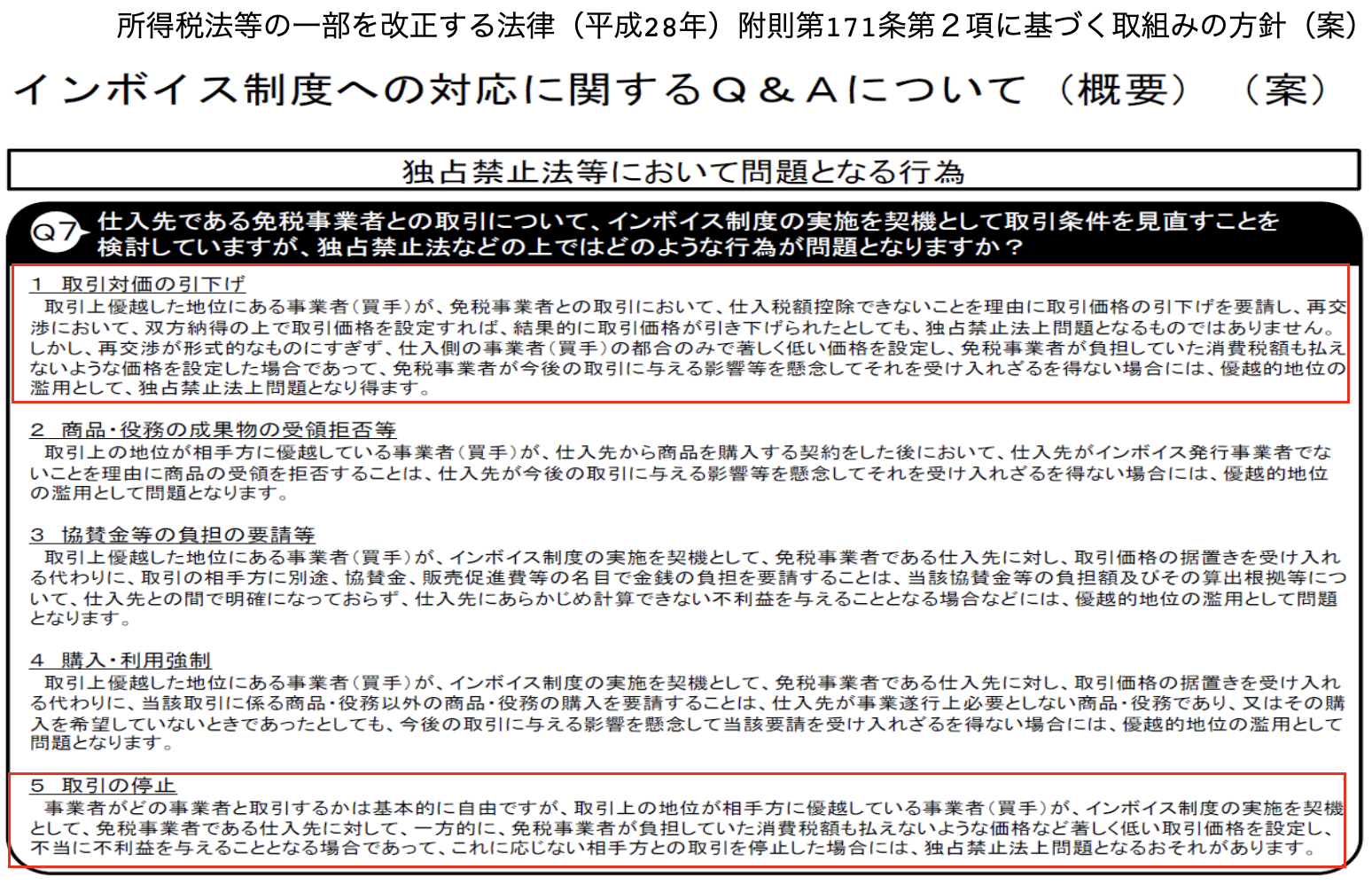

今回のようなインボイスをきっかけに消費税分の請求を止めるように言う事は下請法に抵触するのでしょうか?

実はこの部分は国は明確な答えを出していません。識者の間でも意見は分かれているのが現状です。

財務省的な立場から言うと、免税事業者は買い手に消費税を請求はしているものの、国庫に納付はしていません。

これは益税と呼ばれ、国家財政上は問題視されてきました。買い手が、免税事業者の仕入先に対して、適格請求書発行事業者の登録を行うよう要請することは、国家財政の観点からみればこの行為は益税の解消に繋がり、インボイス制度導入の趣旨と合致する側面があります。

しかし、中小企業庁的な立場で見れば、益税自体は違法なものではないですし、インボイス制度の導入後も免税事業者という制度は残ります。免税事業者が消費税を請求することは依然として認められています。

得ていた益税の全てをいきなり納付しなさいというのは免税事業者にとって大きな悪影響があるのは事実です。益税の解消や縮小がインボイス制度導入の趣旨と合致するとしても、それを根拠に、発注者の一方的な優越的地位濫用は認められないという考え方です。

内閣官房の消費税軽減税率制度の円滑な運用等に係る関係府省庁会議の資料でも案として下記の事が公表されています。

この中で記載されていることは、形式的な話し合いしか行わず一方的な押し付けではダメで、きちんと話し合って合意したのなら問題ないというニュアンスです。

一方的な強制はだめだけれども、仕入控除できなくなる部分を、買い手だけで全額負担するのも無理があるだろうから双方で話し合って、お互い納得のいく妥協点を自分たちで見つけなさいというようなイメージです。

ではどうすれば現実的な解決になるか?

私が考える現実的な対応としては、

- 買い手側が免税事業者に対して一方的な適格請求書発行業者への登録の要請を強制していると取られないようにする

- 免税事業者の事情にも配慮する

- こちらの事情を充分に話し、免税事業者に理解してもらったうえで、検討する時間を充分に与える

- 登録を強制したり、拙速な結論を求めない

- 更に下記のような比較表を作成して妥協案を探る

- それらの打ち合わせや経緯を全て議事録的なものとして残す。もちろん、電話やメールでのやり取りも含めて記録に残すこと

上記の表は、現状の取引のある免税事業者と今回見積を取った代替課税事業者の比較です。

代替課税事業者は税抜50,000円で提示 現状の免税事業者は税抜48,000円で納入されています。

代替課税事業者は登録業者の場合、仕入消費税の5,000円は税額控除できるので、実質コストは50,000円です。

免税事業者は課税事業者に登録しませんが、経過措置を使って2026年9月末まで80%の税額控除、それ以降は2029年9月末まで50%の税額控除ができますのでそれらを加味して比較します。

2026年9月までは仕入消費税の80%は控除できるので4,800円×80%=3,840円が控除され実質コストは48,960円

同じようにそれ以降2029年9月までは50%は控除できるので4,800円×50%=2,400円が控除され実質コストは50,400円

このように、2026年9月末まではコスト的に優位なので取引の可能性は残っているけれども、その3年後の2029年9月末以降はコストアップになってしまうので免税事業者のままなら、ほぼ間違いなく取引できないですよ。

このコストだけの問題だけではなく、他の仕入先は皆さん登録業者になっておられるので、御社と取引すると経過措置の処理の手間もかかり、当社としては管理上大変困っている。すぐにとは言わないができるだけ早く登録業者になって下さい。

このように具体例を交えて、あくまでもお願いをして免税事業者の方に納得を求めるというやり方です。

また、代替仕入先と一口に言っても、これまで長年取引を行ってきた免税事業者と全く遜色のない取引先がすぐに見つかるとは言い切れません。適格請求書発行業者というのは取引するうえで必要条件ですが、それ以外はほとんど評価できないという先であればあえて代替先に変更する必要はありません。

まずは、

- 現状の免税事業者の方に登録業者になってもらえるよう話し合いを行う事

- 次に、聞き入れられなかったときは免税事業者との取引には経過措置を使いながら、それ以外に複数の適格請求書発行登録業者である代替課税事業者とも取引を行いながら比較検討をしていく事

- 引き続き、免税事業者とは上図のような比較表を用いながら、気長に価格も含めたより良い方法の話し合いを継続して行っていく事

が大切ではないかと思います。

いずれにしろ、そういった地道な話し合いを行う事を前提とした場合、相当な期間が必要になってきます。

自社の対応は早めに終わらせて、それぞれの取引先との話し合いや検討事項のすり合わせを早急に行って頂きたいと思います。それを考えたら2023年10月1日はあっという間に来てしまいます。

実務編③のまとめ

- 免税事業者に対する対処が失敗しないインボイス対応の成否を分ける

- 各取引先別のチェックリストを作成し、登録の意思確認、実際の登録完了を追跡していかなければならない

完了とは適格請求書発行事業者公表サイトで確認されるまでである - チェックリストには仕入先、経費の買入先、外注先はもちろんだが、得意先も含める

- 免税事業者のままでいる取引先に対しては、下請法に抵触しないようにお互いに納得できるよう話し合いを継続していかなければならない

- 場合によっては一定期間、免税事業者と代替課税事業者の両方と取引を行いながら、最善の道を探っていかなければならない

- 自社の対応は早めに終わらせて、それぞれの取引先との話し合いや検討事項のすり合わせを早急に行わなければならない。それらを勘案すれば2023年10月1日までの時間的余裕は非常に少ない

いかがでしょうか?

今回は、具体的にやらなければならない事の中で、取引先関連の事のうち、登録業者になってもらえない仕入先が発生した場合の事を中心にお話しました。

次回は実務編④として、具体的にやらなければならない事のうち取引先関連の残りの部分についてお話させて頂きます。

どうぞご期待ください。